Периодичность сдачи расчета 6-НДФЛ прописана в п. 2 ст. 230 НК РФ. Согласно указанной норме срок представления формы 6-НДФЛ:

- за I квартал — не позже 30 апреля;

- за полугодие (II квартал) – не позже 31 июля;

- за 9 месяцев (III квартал) – не позже 31 октября.

Срок подачи годового расчета — не позднее 1 марта следующего года.

Если дата представления отчетности выпадает на выходной или праздничный день, расчет нужно подать на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Следовательно, с учетом того, что 31.07.2021 выпадает на субботу, последний день подачи отчетности за полугодие в 2021 году переносится на 02.08.2021.

Несвоевременное представление 6-НДФЛ может привести к начислению штрафов, пеней и иным неблагоприятным последствиям.

При заполнении расчета за полугодие применяется форма и порядок заполнения, утвержденные Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@.

Особенности составления расчета за полугодие:

- в поле «Отчетный период (код)» на титульном листе указывается показатель «31»;

- в раздел 1 вносятся суммы НДФЛ, удержанные в апреле–июне;

- в раздел 2 включаются доходы, даты фактического получения которых приходятся на первое полугодие, а также суммы вычетов, приходящихся на этот период и начисленный и удержанный налог.

В остальном при заполнении формы за полугодие действует общий порядок заполнения:

- данные берут из налоговых регистров по НДФЛ;

- на бумаге могут заполнять расчет организации и ИП, численность работников которых 10 и менее человек (п. 2 ст. 230 НК РФ, письмо ФНС РФ от 15.11.2019 № БС-4-11/23242@);

- по каждому коду ОКТМО необходимо составлять отдельный расчет. Так, если у компании есть обособка в другом городе, нужно заполнить расчеты по головному офису и по ОП (письмо ФНС РФ от 11.06.2021 № БС-4-11/8204@).

Все строки с суммовыми значениями должны быть заполнены. В случае отсутствия суммового показателя проставляется ноль.

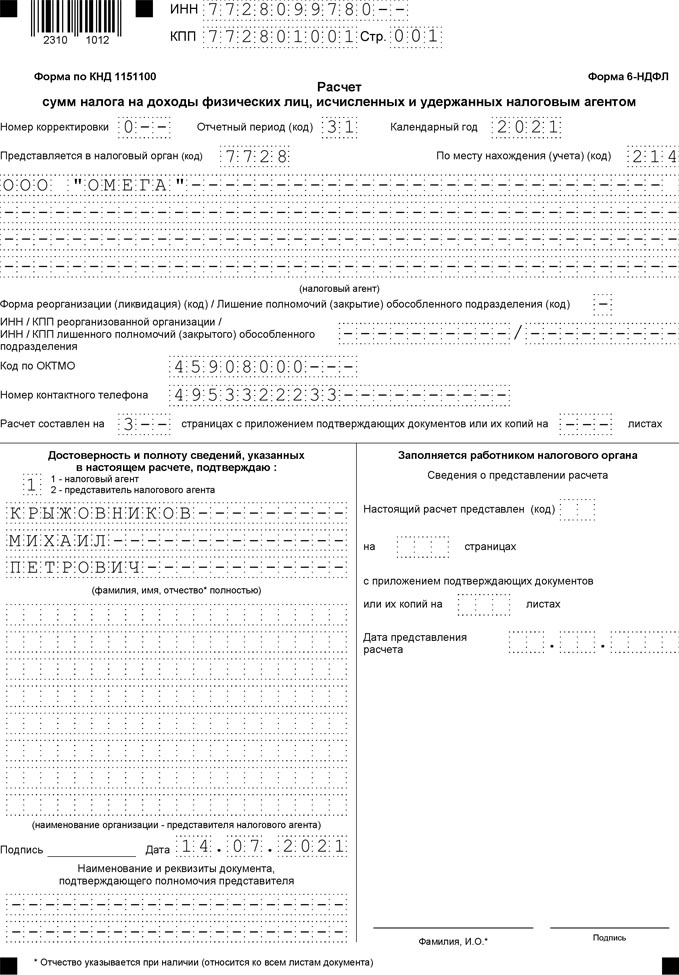

Подписывают документ руководитель организации, ИП, адвокат, нотариус или представитель по доверенности.

В случае если форма сдается в электронном виде, ее необходимо подписать усиленной квалифицированной электронной подписью (п. 6.1 порядка заполнения расчета 6-НДФЛ).

Итак, на титульном листе:

- в поле «Номер корректировки» в первичном расчете указывается «0—», в уточненном расчете – порядковый номер уточнения, например, «1—», «2—»;

- в поле «Отчетный период (код)» указывается код «31»;

- в поле «По месту нахождения (учета) (код)» выбирается соответствующее значение кода из приложения № 2 к порядку заполнения формы. Код 214 означает сдачу расчета по месту нахождения российской организации.

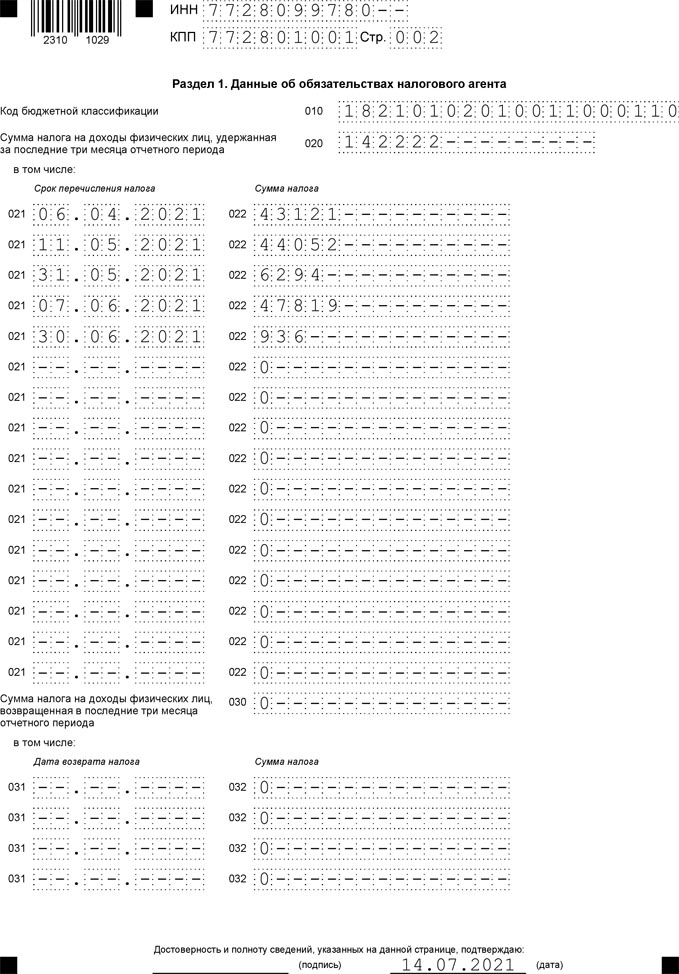

В разделе 1 отражаются данные об обязательствах налогового агента:

- в поле 010 укажите КБК. При заполнении этого реквизита нужно иметь в виду, что если вы выплачивали доходы, облагаемые по разным ставкам (например, по обычной ставке 13 процентов и прогрессивной 15 процентов), тогда раздел 1 придется заполнять отдельно по каждому КБК, соответствующему ставке. Дело в том, что для каждой ставки предусмотрен свой КБК. Для НДФЛ, исчисленного по ставке 15 процентов с суммы доходов свыше 5 млн рублей, КБК 182 1 01 02080 01 1000 110.

Для ставки 13 процентов КБК 182 1 01 02010 01 1000 110; - в поле 020 отразите сумму НДФЛ, удержанную за три последних месяца. Этот показатель — сумма всех строк 022 в расчете. Если равенства не будет, ИФНС потребует пояснить расхождение;

- в поле 021 укажите дату, не позже которой удержанный НДФЛ должен быть перечислен в бюджет. Обычно это следующий за днем выплаты дохода день (п. 6 ст. 6.1, п. 6 ст. 226, п. 9 ст. 226.1 НК РФ, письмо ФНС РФ от 01.12.2020 № БС-4-11/19702@ (п. 2)). Для больничных пособий и отпускных выплат – это последняя дата месяца;

В поле 030 отразите общую сумму НДФЛ, возвращенную физлицам за последние три месяца.

При этом каждый блок полей 031–032 заполняется следующим образом:

- в поле 031 укажите дату возврата НДФЛ;

- в поле 032 — сумму НДФЛ, возвращенную на дату, указанную в соответствующем поле 031 слева.

Сумма всех показателей строк 032 должна быть равна показателю в поле 030. Отсутствие равенства расценивается как ошибка. Налоговики в этом случае затребуют пояснения.

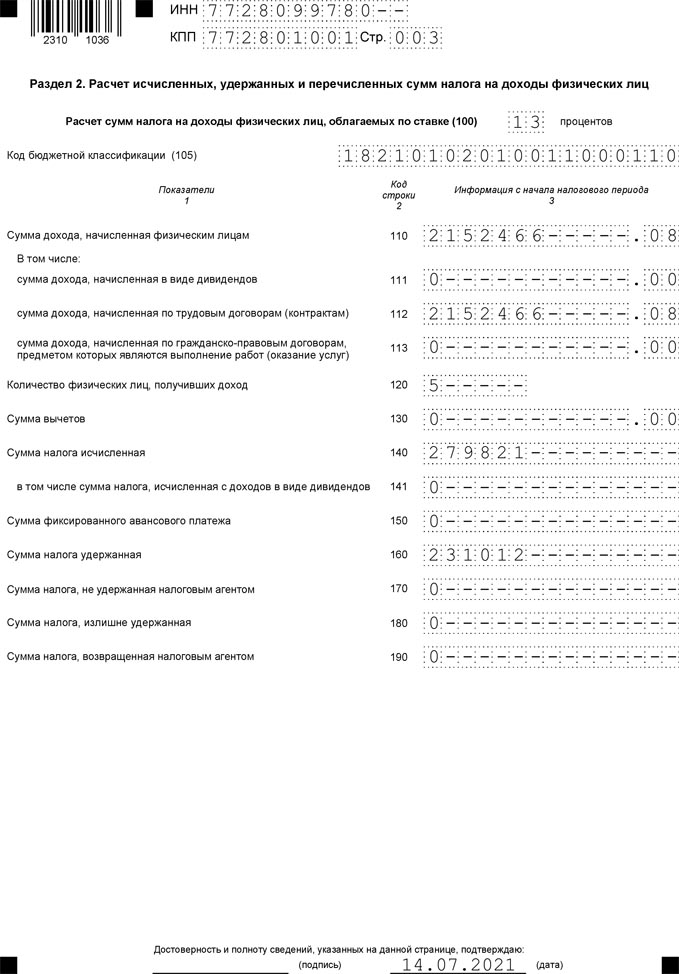

В разделе 2 производится расчет исчисленных, удержанных и перечисленных сумм НДФЛ с начала года с учетом вычетов, фиксированных авансовых платежей, а также излишне удержанного и возвращенного налоговым агентом НДФЛ.

Правила заполнения раздела 2 приведены в разделах I, IV порядка, утвержденного Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@:

- в поле 100 указывается ставка, по которой удерживается налог. Если физлицам выплачиваются доходы, облагаемые по разным ставкам, раздел заполняется отдельно по каждой из них (письма ФНС РФ от 06.04.2021 № БС-4-11/4577@, от 01.12.2020 № БС-4-11/19702@ (п. 2);

- в поле 105 отразите КБК. Учтите, что для обычной и прогрессивной ставок коды отличаются;

- в поле 110 указывается обобщенная по всем физлицам сумма дохода, начисленного с начала года и облагаемая по ставке, прописанной в поле 100. Здесь отражаются только те доходы, дата фактического получения которых приходится на отчетный период (пп. 3, 4 ст. 226 НК РФ и п. 4.3 порядка заполнения расчета 6-НДФЛ). Поэтому, например, доход в виде пособия по больничному указывается в том периоде, в котором он выплачен, а доход в виде заработной платы — в периоде ее начисления, а не выплаты (пп. 1, 2 ст. 223 НК РФ). Необлагаемые доходы в это поле не включаются;

- в полях 111–113 приводятся обобщенные суммы начисленных доходов по их видам. Так, в поле 112 указываются доходы, начисленные по трудовым договорам. Сюда же относятся премии, компенсации за неиспользованные отпуска, социальные и иные выплаты (письмо ФНС РФ от 06.04.2021 № БС-4-11/4577@). В поле 113 отражаются доходы, начисленные физлицам в рамках ГПД. При заполнении полей 112 и 113 убедитесь, что их сумма больше или равна показателю строки 050 приложения 1 к разделу 1 РСВ;

- в поле 120 укажите количество физлиц, получивших доход. Исходя из этого показателя, проверьте способ подачи расчета. Если значение 11 человек и больше, расчет нужно сдавать в электронной форме, иначе ИФНС может оштрафовать;

- в поле 130 проставьте общую сумму налоговых вычетов, предоставленных с начала года. Перечень вычетов есть в Приказе ФНС РФ от 10.09.2015 № ММВ-7-11/387@. Если вычет по НДФЛ окажется больше зарплаты, в 6-НДФЛ он указывается в размере, не превышающем доход. В такой ситуации в полях 110 и 130 раздела 2 указывают одинаковую сумму, равную полученному доходу. Если этого не сделать, налоговики запросят пояснения;

- в поле 140 отразите сумму налога, начисленную по конкретной ставке. То есть в этом поле указывают весь НДФЛ, исчисленный по ставке из поля 100 по всем физлицам за отчетный период. Срок перечисления НДФЛ в бюджет значения не имеет (письмо ФНС РФ от 09.08.2021 № СД-19-11/283@);

- в поле 141 отдельно указывается сумма налога, исчисленная с выплаченных дивидендов по всем физлицам с начала года по ставке из поля 100;

- в поле 150 вносится общая сумма фиксированных авансовых платежей по НДФЛ, на которую уменьшается НДФЛ всех иностранцев, работающих по патенту, с начала года. Это поле заполняется лишь в том случае, если у вас имеются уведомления из ИФНС, разрешающее это уменьшение (п. 6 ст.227.1 НК РФ). В случае если показатель превысит значение поля 140 раздела 2, ИФНС затребует пояснения;

- в поле 160 расчета отразите общую сумму НДФЛ, фактически удержанную с начала года. Налог с доходов текущего периода, который вы удержите в следующем, здесь не указывается. Например, НДФЛ с июньской зарплаты, которую вы указали в поле 110 раздела 2 за полугодие, а выплатите в июле, нужно будет указать в поле 160 раздела 2 расчета за 9 месяцев, а не за полугодие;

- в поле 170 укажите общую сумму начисленного НДФЛ, которую невозможно удержать (к примеру, если доход выплачен в натуральной форме и нет денежных выплат). Отражают общую сумму с начала года.

В этом поле не указывают налог с зарплаты, которая будет выплачена в следующем отчетном периоде. Удержанный НДФЛ отражают в том периоде, когда выплачена заработная плата; - в поле 180 отразите общую сумму излишне удержанного НДФЛ с начала года. Это может случиться, если вы ошибочно удержали налог, рассчитав его по более высокой ставке;

- в поле 190 внесите общую сумму НДФЛ, которую вы вернули физлицам с начала года.

Пример.

В ООО «Омега» работают 5 сотрудников по трудовым договорам.

За полгода начислены зарплата, отпускные и пособие по временной нетрудоспособности в общей сумме 2 152 466,08 рубля. Начислен НДФЛ в размере 279 821 рубля, удержанный НДФЛ составил 231 012 рублей.

За апрель–июнь 2021 года произведены операции:

- 05.04.2021 – выплачена зарплата за март 331 700 рублей, с зарплаты удержан НДФЛ 43 121 рубль;

- 30.04.2021 – начислена заработная плата за апрель 338 864,50 рубля, с зарплаты исчислен НДФЛ 44 052 рубля;

- 05.05.2021 – выплата зарплаты, НДФЛ удержан;

- 05.05.2021 – выплата отпускных в сумме 48 415,50 рубля, начислен и удержан НДФЛ 6 294 рубля;

- 31.05.2021 – начислена заработная плата за май 367 835,88 рубля, начислен НДФЛ 47 819 рублей;

- 04.06.2021 – выплата зарплаты за май, НДФЛ удержан;

- 25.06.2021 – выплата пособия по временной нетрудоспособности. За 3 дня – 7 200 рублей, начислен и удержан НДФЛ 936 рублей;

- 30.06.2021 – начислена заработная плата за июнь в размере 375 450,20 рубля, начислен НДФЛ в сумме 48 809 рублей.

Расчет 6-НДФЛ организация предоставила 14.07.2021.

ПО при заполнении расчета не применялось.