Налоговые агенты, которые выплачивают доходы иностранцам, должны отражать такие доходы и суммы НДФЛ в форме 6-НДФЛ. Данные по таким сотрудникам заполняют с учетом некоторых особенностей, о которых мы расскажем в нашей статье.

Налоговые агенты должны включить в расчет по форме 6-НДФЛ данные по иностранным работникам, которые работают на основании патента (п. 2 ст. 230 НК РФ).

В разделе 1 расчета указывают суммы удержанного НДФЛ, срок перечисления которых приходится на последние три месяца отчетного (налогового) периода. В составе показателей этого раздела нужно отразить суммы налога, удержанные с выплат иностранным работникам на патенте. Раздел заполняют отдельно по каждому КБК. Налог, подлежащий перечислению, отражают так (п. п. 3, 3.1 ст. 224, ст. 227.1 НК РФ, п. 3.2 Порядка заполнения расчета 6-НДФЛ, утвержденного Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@):

• в поле 020 указывают общую сумму НДФЛ, срок перечисления которого приходится на последние три месяца отчетного (налогового) периода;

• в полях 021 — 023 прописывают суммы налога по первому — третьему срокам перечисления.

Поле 024 нужно заполнить при подаче расчета за год. В нем указывают сумму налога, подлежащую перечислению не позднее последнего рабочего дня налогового периода.

При необходимости заполняются другие поля раздела 1.

Если фиксированный авансовый платеж иностранца равен сумме НДФЛ с его доходов (превышает ее), то налога к удержанию и перечислению не будет. В этом случае информация о выплатах иностранцу, который работает на основании патента, в разделе 1 не указывается.

Раздел 2 расчета составляется нарастающим итогом с начала года в отношении соответствующей ставки. Если физлицам выплачивались доходы, облагаемые по разным ставкам, раздел 2 надо заполнять отдельно для каждой из них (п. 4.2 Порядка № ЕД-7-11/753@). Все доходы, облагаемые по ставке 13 процентов (независимо от того, каким пунктом ст. 224 НК РФ она установлена) и перечисляемые на один КБК (182 1 01 02010 01 1000 110), отражаются в одном разделе 2 (Письмо ФНС России от 06.04.2021 № БС-4-11/4577@). Полагаем, что приведенные разъяснения по-прежнему актуальны, так как изменения законодательства, произошедшие после выхода Письма, не затронули данный вопрос.

Сведения о выплатах иностранным работникам на патенте отражаются в составе показателей раздела 2, в котором (п. п. 1.13, 4.1 — 4.3 Порядка № ЕД-7-11/753@):

• в поле 100 указывают ставку, в отношении которой заполняется раздел;

• в поле 110 – сумму начисленного и фактически полученного физлицами, в том числе иностранными работниками на патенте, дохода за отчетный (налоговый) период (без вычитания НДФЛ);

• в поле 112 – сумму начисленного и фактически полученного в отчетном (налоговом) периоде физлицами (в том числе иностранными гражданами на патенте) дохода по трудовым договорам (контрактам);

• в поле 113 – сумму начисленного и фактически полученного в отчетном (налоговом) периоде физлицами (в том числе иностранным гражданам на патенте) дохода по ГПД, предметом которых являются выполнение работ (оказание услуг);

• в поле 120 – количество физлиц (в том числе иностранцев), получивших облагаемый доход в отчетном (налоговом) периоде;

• в поле 130 – общую сумму налоговых вычетов, которые предоставлены в отчетном (налоговом) периоде. Если выплаты производились только нерезидентам, то в поле надо поставить «0», поскольку вычеты к их доходам не применяются (пп. 9 п. 2.1, п. 3 ст. 210 НК РФ);

• в поле 140 – НДФЛ, исчисленный с доходов физлиц за отчетный (налоговый) период (п. 3 ст. 226 НК РФ);

• в поле 150 – сумму фиксированных авансовых платежей по иностранцам на патенте, которая уменьшает сумму исчисленного НДФЛ;

• в поле 160 – удержанный за отчетный (налоговый) период НДФЛ (Письмо ФНС России от 11.04.2023 № БС-4-11/4420@). Если выплаты производились только иностранцам на патенте и налог с выплат не был удержан, например, из-за того, что сумма фиксированного авансового платежа превысила НДФЛ с его дохода, то в этом поле нужно поставить «0».

При необходимости заполняются другие поля раздела 2.

При составлении годового расчета информацию о доходах, выплаченных иностранцу, который работает по патенту, и соответствующем НДФЛ нужно отразить в справке о доходах и суммах НДФЛ. При этом необходимо учитывать следующие особенности (п. п. 5.4, 5.6 Порядка № ЕД-7-11/753@):

• в поле «Статус налогоплательщика» ставится код «6»;

• поля «Код вычета» и «Сумма вычета» раздела 3 справки не заполняются, поскольку налоговые вычеты нерезиденту РФ не предоставляются;

• в поле «Код вида уведомления» разд. 3 справки ставится «3», если есть уведомление, подтверждающее право уменьшить налог на фиксированные авансовые платежи.

Пример

25 января 2023 года ООО «Альфа» приняло на работу по трудовому договору гражданина Таджикистана Шамсиева М. У. При трудоустройстве Шамсиев написал заявление об уменьшении НДФЛ на сумму фиксированных авансовых платежей, уплаченных им по патенту на ведение трудовой деятельности в Москве за период с 1 января по 31 декабря 2023 года, и представил квитанции, подтверждающие уплату.

27 января 2023 года ООО «Альфа» получило от налоговой инспекции уведомление о подтверждении права на уменьшение налога.

Размер уплаченного фиксированного авансового платежа по НДФЛ составил 79 200 руб. (1 200 руб. x 2,270 x 2,4229 x 12 мес.).

С января по декабрь включительно Шамсиеву начислен доход 304 941,18 руб. С него исчислен НДФЛ по ставке 13 процентов в размере 39 642 рубле. Зарплата за декабрь выплачена в том же месяце (до завершения года). Права на налоговые вычеты у Шамсиева нет.

Начиная с января 2023 года НДФЛ с зарплаты Шамсиева уменьшается на сумму фиксированных авансовых платежей.

Сумма уплаченных авансовых платежей превысила сумму НДФЛ, исчисленную с его доходов за год. Поэтому при расчете НДФЛ к удержанию его сумма уменьшается только на 39 642 рублей. Возврат или зачет разницы в размере 39 558 рублей (79 200 руб. — 39 642 руб.) не производится (п. 7 ст. 227.1 НК РФ).

При заполнении расчета 6-НДФЛ за 2023 год в разделе 1 сведения о НДФЛ с выплат Шамсиеву не отражаются, поскольку налога к удержанию нет.

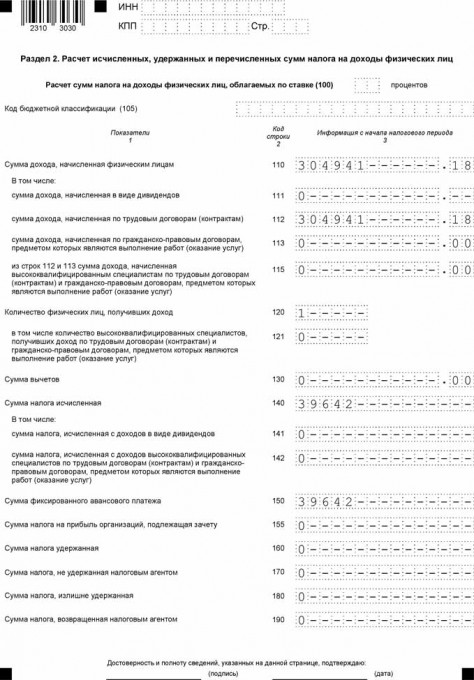

Для наглядности исходим из того, что Шамсиев – единственный сотрудник ООО «Альфа». В разделе 2 расчета сведения о его доходах, исчисленном НДФЛ, фиксированном авансовом платеже будут отражены следующим образом:

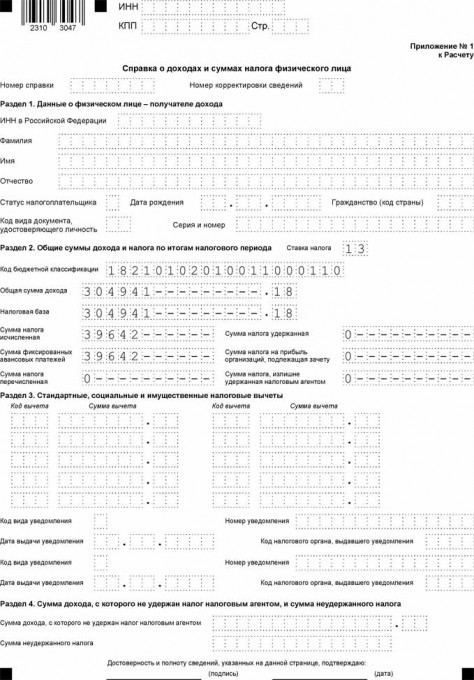

При заполнении справки о доходах и суммах налога физлица по Шамсиеву за 2023 год данные в разделе 2 отражаются следующим образом:

В расчет по форме 6-НДФЛ включаются данные по иностранцам — высококвалифицированным специалистам (ВКС), которые работают на основании специального разрешения на работу (п. 2 ст. 230 НК РФ). Выплаты ВКС отражаются в расчете в обычном порядке с учетом следующих особенностей.

В разделе 1 расчета налог, удержанный из выплат таким сотрудникам, приводится вместе с НДФЛ, удержанным с других физлиц, отдельно по каждому КБК (п. п. 3, 3.1 ст. 224 НК РФ, п. 3.2 Порядка № ЕД-7-11/753@):

• в поле 020 указывают удержанный НДФЛ, срок перечисления которого приходится на последние три месяца отчетного (налогового) периода;

• в полях 021 — 023 – суммы налога по первому — третьему срокам перечисления;

• поле 024 нужно заполнить при подаче расчета за год. В нем указывают сумму налога, подлежащую перечислению не позднее последнего рабочего дня налогового периода.

При необходимости заполняются другие поля раздела 1.

Раздел 2 расчета составляется нарастающим итогом с начала года в отношении соответствующей ставки. Если физлицам выплачивались доходы, облагаемые по разным ставкам, раздел 2 надо заполнять отдельно для каждой из них (п. 4.2 Порядка № ЕД-7-11/753@).

Данные о выплатах ВКС отражают в составе показателей раздела 2, который заполняется следующим образом (п. п. 1.13, 4.1 — 4.3 Порядка № ЕД-7-11/753@):

• в поле 100 указывают ставку, в отношении которой заполняется раздел;

• в поле 105 – КБК по налогу;

• в поле 110 – сумму начисленного и фактически полученного в отчетном (налоговом) периоде физлицами (в том числе ВКС) дохода;

• в поле 112 – сумму начисленного и фактически полученного в отчетном (налоговом) периоде физлицами (в том числе ВКС) дохода по трудовым договорам (контрактам);

• в поле 113 – сумму начисленного и фактически полученного в отчетном (налоговом) периоде физлицами (в том числе ВКС) дохода по ГПД, предметом которых являются выполнение работ (оказание услуг);

• в поле 115 – сумму начисленного и фактически полученного в отчетном (налоговом) периоде высококвалифицированными специалистами дохода по трудовым договорам и ГПД, предметом которых являются выполнение работ (оказание услуг);

• в поле 120 – общее количество физлиц (в том числе иностранцев), получивших облагаемый доход в отчетном (налоговом) периоде;

• в поле 121 – количество ВКС;

• в поле 130 – общую сумму налоговых вычетов, которые предоставлены в отчетном (налоговом) периоде. Если выплаты производились только нерезидентам, в этом поле проставляется «0», поскольку к их доходам вычеты не применяются. Применять их можно после того, как ВКС станет резидентом;

• в поле 140 – НДФЛ, исчисленный с доходов физлиц за отчетный (налоговый) период (п. 3 ст. 226 НК РФ);

• в поле 142 – общую сумму налога, исчисленного по всем ВКС;

• в поле 160 – удержанный за отчетный (налоговый) период НДФЛ (Письмо ФНС России от 11.04.2023 № БС-4-11/4420@).

При необходимости заполните другие поля раздела 2.

При составлении годового расчета информацию о доходах, выплаченных ВКС, и соответствующем НДФЛ отражают в справке о доходах и суммах НДФЛ, учитывая следующие особенности (п. п. 5.4, 5.6 Порядка № ЕД-7-11/753@):

• в поле «Статус налогоплательщика» ставится код «3», если ВКС не является резидентом РФ, или «7», если он резидент;

• поля «Код вычета» и «Сумма вычета» раздела 3 справки для ВКС-нерезидента не заполняются, поскольку налоговые вычеты ему не предоставляются.

В расчете 6-НДФЛ выплаты сотруднику, который был резидентом, но в течение года утратил этот статус, отражаются в обычном порядке с учетом следующих особенностей.

В разделе 1 расчета нужно указать суммы удержанного НДФЛ, срок уплаты которого приходится на последние три месяца отчетного (налогового) периода, с учетом перерасчета налога за прошлые месяцы. При этом необходимо помнить об ограничении, предусмотренном ст. 138 ТК РФ: размер удержаний при каждой выплате зарплаты в общем случае не может превышать 20 процентов (Письмо ФНС России от 29.06.2020 № БС-4-11/10498@).

В общем случае ставка налога по доходам работника-нерезидента – 30 процентов (п. 3 ст. 224 НК РФ).

В разделе 2, заполняемом в отношении этой ставки, отражается информация о выплатах такому работнику с начала года и НДФЛ с учетом перерасчета налога за прошлые месяцы. Включать информацию о его выплатах в раздел 2 по ставке, предусмотренной п. 1 ст. 224 НК РФ, не надо. Если ранее вычет предоставлялся только этому работнику, в поле 130 раздела 2 расчета за текущий отчетный (налоговый) период указывается «0», поскольку вычеты к доходам нерезидентов не применяются. В поле 170 отражается общая сумма налога, не удержанного на отчетную дату, например, в связи с ограничениями по ст. 138 ТК РФ (пп. 9 п. 2.1, п. 3 ст. 210 НК РФ, Письмо ФНС России от 30.04.2021 № БС-4-11/6168@, п. 1.13 Порядка № ЕД-7-11/753@).

При составлении годового расчета информацию о выплатах такому работнику и НДФЛ с них нужно отразить в справке о доходах и суммах НДФЛ.