Работодатели нередко сталкиваются с ситуацией, когда в трудовой книжке заканчивается место для внесения записей. На помощь приходит вкладыш. Как его правильно оформить и учесть, рассказывается в нашей статье.

Вкладыш в трудовую книжку необязателен. Его оформляют, если заполнены все страницы одного из разделов. Всего в трудовой есть три раздела:

1. «Сведения о сотруднике»;

2. «Сведения о работе;

3. «Сведения о награждениях».

Если закончатся поля в любом из них, возникает необходимость оформить вкладыш. Без трудовой книжки, к которой выдан вкладыш, он недействителен (п. 32 порядка ведения и хранения трудовых книжек, утвержденного Приказом Минтруда РФ от 19.05.2021 № 320н).

Если закончится первый, необходимо завести второй вкладыш. Количество выдаваемых вкладышей в трудовую книжку законодательством не ограничено.

Вводится с 01.01.2023 новая форма вкладыша и трудовой книжки. При этом бланки старого образца, которые имеются у работодателя, действительны и их можно использовать без ограничения срока (п. 3 Постановления Правительства РФ от 24.07.2021 № 1250).

Бланки трудовых книжек и вкладышей в них должен закупать работодатель (п. 44 порядка № 320н).

Покупать бланки необходимо у изготовителя (объединения «Госзнак») или распространителя (п. 4 порядка обеспечения работодателей бланками трудовой книжки и вкладыша в трудовую книжку, утвержденного Приказом Минфина РФ от 22.12.2003 № 117н)

За приобретение бланков другим способом предусмотрена административная ответственность по ст. 5.27 КоАП (Определение Верховного Суда РФ от 06.09.2007 № КАС07-416). За первое нарушение:

• компании грозит штраф от 30 до 50 тыс. рублей;

• ее должностным лицам – от 1 до 5 тыс. рублей;

• предпринимателям – от 1 до 5 тыс. рублей.

За повторное нарушение наказание будет более жестким:

• компании грозит штраф от 50 до 70 тыс. рублей;

• ее должностным лицам – штраф от 10 до 20 тыс. рублей или дисквалификация от одного до трех лет;

• предпринимателям – штраф от 10 до 20 тыс. рублей.

С первого сентября 2021 года вшивать вкладыш в трудовую книжку необязательно — порядком № 320н не предусмотрено такое требование. Но при желании можно их вшивать и после указанной даты, например, чтобы исключить риск утери. Полагаем, это не будет нарушением, поскольку вкладыш является неотъемлемой частью трудовой книжки и без нее недействителен. А если в компании есть вкладыши, оформленные до 1 сентября 2021 года, но не вшитые в трудовые книжки в соответствии с действовавшим до этой даты порядком, рекомендуем их вшить во избежание возможных претензий со стороны проверяющих.

Нумерация записей в каждом разделе вкладыша продолжает цифровую последовательность в соответствующих разделах трудовой книжки (пп. 10, 15, 26, 32, 35 порядка № 320н).

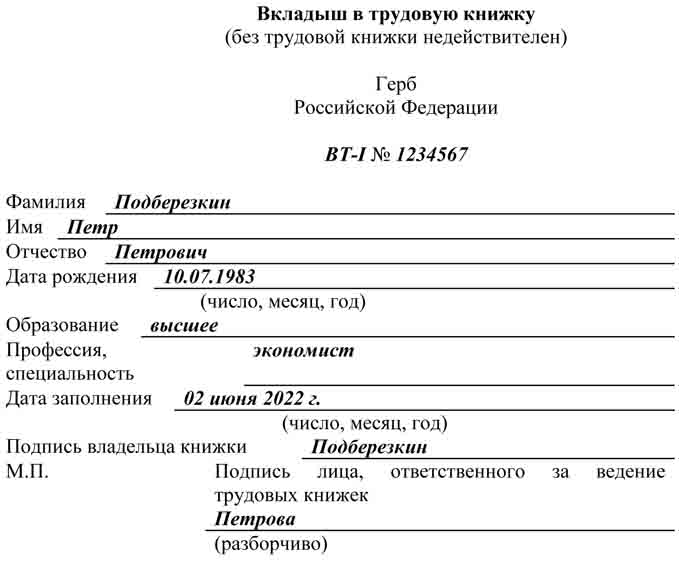

Заполнение вкладыша схоже с заполнением трудовой книжки. Так, на титульном листе нужно указать дату заполнения документа и сведения о сотруднике (Ф.И.О., дату рождения, образование, профессию). Сведения необходимо заверить подписью сотрудника и специалиста кадровой службы компании. Приведем образец заполнения.

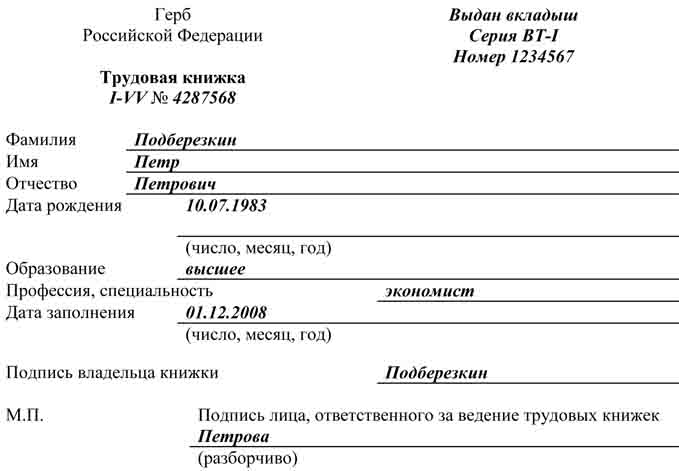

При выдаче вкладыша в трудовой книжке нужно проставить штамп «Выдан вкладыш» и указать серию и номер вкладыша. Штамп ставится на титульном листе трудовой книжки, но если там уже нет места для внесения записи о выдаче последующего вкладыша, то на титульном листе первого вкладыша (п. 33 порядка № 320н).

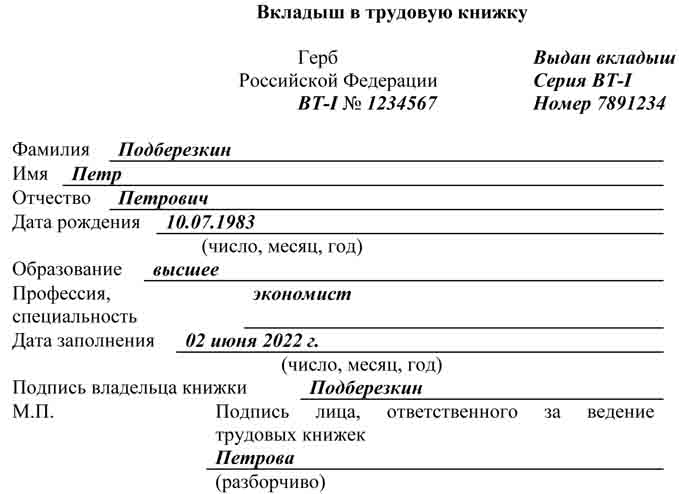

При необходимости можно выдать второй вкладыш, проставив на титульном листе первого вкладыша штамп о его выдаче и указав серию и номер (п. 33 порядка № 320н).

Вкладыш – неотъемлемая часть трудовой книжки, оформляется и ведется работодателем в том же порядке, что и трудовая книжка. Порядок № 320н не предусматривает случая выдачи дубликата вкладыша, более того, понятие «дубликат вкладыша» в нем отсутствует. Есть положение о выдаче дубликата трудовой книжки, если она или вкладыш пришли в негодность – обгорели, порваны, испачканы (абз. 7 п. 31 порядка № 320н).

Исходя из сказанного, думаем, что если вкладыш пришел в негодность, то следует оформить и выдать дубликат трудовой книжки. Если испорчена неотъемлемая часть трудовой книжки – вкладыш в нее, то и книжка тоже считается испорченной.

Дубликат выдает работодатель по месту работы, где была внесена последняя запись в трудовую, не позднее 15 рабочих дней со дня подачи работником заявления (п. 27 порядка № 320н).

Следовательно, если при приеме на работу было обнаружено, что вкладыш пришел в негодность, то оформить дубликат трудовой книжки вместе с вкладышем должен тот работодатель, у которого сотрудник работал прежде.

При отсутствии у лица, поступающего на работу, трудовой книжки в связи с ее утратой, повреждением или по иной причине работодатель обязан по письменному заявлению этого лица оформить новую книжку за исключением случаев, когда в соответствии с ТК РФ трудовая книжка не ведется (ч. 5 ст. 65 ТК РФ).

В период работы сотрудника трудовая хранится у работодателя, но может быть выдана ему в целях его обязательного социального страхования (ч. 1 ст. 62 ТК РФ, пп. 34, 42 порядка № 320н).

Если вкладыш был испорчен и стал непригодным, то оформить дубликат трудовой книжки вместе с вкладышем должен работодатель, у которого сотрудник трудоустроен по основному месту работы.

Работодатели должны вести учет как бланков трудовой книжки и вкладыша в нее, так и движения трудовых книжек и вкладышей в них.

Учет бланков трудовых книжек и вкладышей ведется в специальной книге (пп. «а» п. 39, п. 40 порядка № 320н). Ее нужно пронумеровать, прошить, подписать у руководителя и поставить печать при наличии (п. 40 порядка № 320н).

С сентября 2021 года работодатель самостоятельно разрабатывает книги учета. Ранее утвержденные формы больше необязательны.

На первой странице нужно указать фактическую дату начала ведения книги. В нее вносят сведения обо всех трудовых книжках и вкладышах, хранящихся в организации, включая те, которые принадлежат уже уволенным, но не забравшим их работникам.

При внесении записей в книгу учета необходимо соблюдать хронологический порядок, то есть первыми следует указывать сведения о бланках сотрудника, который был принят на работу раньше всех.

В общем случае при выдаче вкладыша разрешено взимать с работника плату (п. 41 порядка № 320н).

Ее можно получить деньгами в кассу, на расчетный счет или удержать из заработной платы работника. ККТ в любом случае применять не надо (письма ФНС РФ от 30.08.2019 № АС-4-20/17478@, Минфина РФ от 13.12.2019 № 03-01-15/97808, от 04.12.2018 № 03-01-15/87763).

Для оформления удержания стоимости бланка из зарплаты сотрудника необходимо получить от него заявление в произвольной форме с просьбой о таком удержании (письмо Роструда от 16.10.2019 № ТЗ/5985-6-1). Если заявления нет, то по собственной инициативе работодатель не вправе удерживать деньги из заработной платы, так как такой случай не поименован в ст. 137 ТК РФ.

Можно не брать с сотрудника плату за вкладыш, например, установив такую норму в локальном нормативном акте или оформив передачу как подарок.

Не следует взимать плату в случаях (пп. 31, 45 порядка ведения и хранения трудовых книжек):

• выдачи дубликата трудовой книжки в связи с массовой утратой трудовых книжек из-за чрезвычайных обстоятельств или в связи с тем, что трудовая книжка или вкладыш пришли в негодность;

• неправильного первичного заполнения бланка;

• порчи бланка не по вине работника.

Стоимость трудовых книжек и вкладышей без НДС, подлежащего вычету, нужно включить в прочие расходы на дату получения бланков (пп. 11, 16 ПБУ 10/99 «Расходы организации», письмо Минфина РФ от 29.01.2008 № 07-05-06/18).

Бланки являются документами строгой отчетности (п. 41 порядка № 320н).

Информацию о их наличии и движении отражают на забалансовом счете 006 «Бланки строгой отчетности» (письмо Минфина РФ от 29.01.2008 № 07-05-06/18).

Для этого используют следующие бухгалтерские записи:

|

Операция |

Дебет |

Кредит |

| Стоимость приобретенных бланков трудовых книжек и вкладышей в них (без НДС) включена в прочие расходы | 91-2 | 60 |

| Отражен НДС, предъявленный изготовителем бланков | 19 | 60 |

| Принят к вычету НДС, предъявленный изготовителем бланков | 68 | 19 |

| Стоимость приобретенных бланков отражена на забалансовом счете | 006 | |

| Оплачены приобретенные бланки | 60 | 51 |

«Входной» НДС по вкладышам нужно принять к вычету (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

При передаче бланков сотрудникам необходимо начислить НДС с их стоимости.

Сделать это нужно и в том случае, если бланки передаются бесплатно в соответствии с принятым в организации решением.

Если вкладыш оформляется бесплатно согласно требованиям нормативного акта, регулирующего трудовые отношения, то НДС начислять не надо. Примером может служить случай массовой утери книжек и вкладышей в результате чрезвычайной ситуации (п. 12 Постановления Пленума ВАС РФ от 30.05.2014 № 33). При этом «входной» НДС по таким бланкам все равно принимается к вычету, так как расходы на их приобретение направлены на обеспечение деятельности, в целом облагаемой НДС (п. 5 «Обзора правовых позиций, отраженных в судебных актах Конституционного Суда РФ и Верховного Суда РФ, направленного для использования в работе письмом ФНС России от 27.01.2020 № СА-4-7/1129@»).

Затраты на покупку вкладышей в трудовые книжки, понесенные работодателем, учитываются в расходах в целях налогообложения прибыли на дату их приобретения, если компания обеспечивает работников бланками на платной основе, а в установленных случаях – без взимания платы (п. 1 ст. 252, п. 1 ст. 272 НК РФ, письмо ФНС РФ от 23.06.2015 № ГД-4-3/10833@, п. 1 письма Минфина РФ от 26.09.2007 № 07-05-06/242).

Если работодатель не берет плату с сотрудников за бланки, их стоимость и сумма начисленного при передаче бланков НДС не учитываются в расходах (п. 16 ст. 270 НК РФ, письма Минфина РФ от 08.02.2022 № 03-03-06/1/8218, от 10.09.2021 № 03-03-10/73599, от 08.07.2019 № 03-03-06/3/50014).

Сумма страховых взносов, начисленных при безвозмездной передаче вкладышей, учитывается в прочих расходах, связанных с производством и реализацией, на дату начисления к уплате в бюджет (пп. 1, 45 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ, письма Минфина РФ от 21.05.2021 № 03-03-06/1/38954, от 18.05.2018 № 03-03-06/1/33512).

Плату за бланк вкладыша (без НДС, предъявленного работнику) нужно учесть во внереализационных доходах на дату передачи его работнику (ст. 250, п. 1 ст. 271 НК РФ, письма Минфина РФ от 26.09.2007 № 07-05-06/242, ФНС РФ от 23.06.2015 № ГД-4-3/10833@, от 19.05.2017 № 03-03-06/1/30818).